2017年1月9日,微信小程序正式向C端用户开放,一石激起千层浪。小程序被认为是继PC、APP之后又一个影响深远的时代产物。

截至2018年6月底,微信小程序日活跃用户1.7亿,后台开放工具用户超过100万,第三方平台超过2300家。微信小程序开发者数量达到150万。

微信小程序发展了一年多,流行的小程序是工具、生活、电商。小财务程序不怎么吵;2017年初,中国证监会的一份纸质文件不鼓励小型金融项目。在强监管的压力下,小金融项目还有很长的路要走。

最近有幸与多家银行、证券等金融机构的产品运营商进行了深入交流,重新开启了我对金融小程序的理解。金融小程序在金融零售业务布局中发挥着无与伦比的作用,行业内很多龙头都在布局小程序。

由于产品授权的问题,我们暂时讨论一家股份制银行的产品,结合我的产品经验和认知,谈谈微信小程序如何赋能金融生态。

APPle的主要特点是“用完就跑”。由于其自身的技术特点,用户不需要下载app,但可以承载很多app功能,在一些低频业务场景中发挥着不可替代的作用。

比如在金融领域,ID OCR和生物识别(如声纹识别、指纹识别、人脸识别等。)过去大多通过APP完成,而金融APP的外部客户获取和下载存在明显的转型瓶颈,一直是金融机构头疼的问题。

小程序可以非常巧妙地解决这个问题:

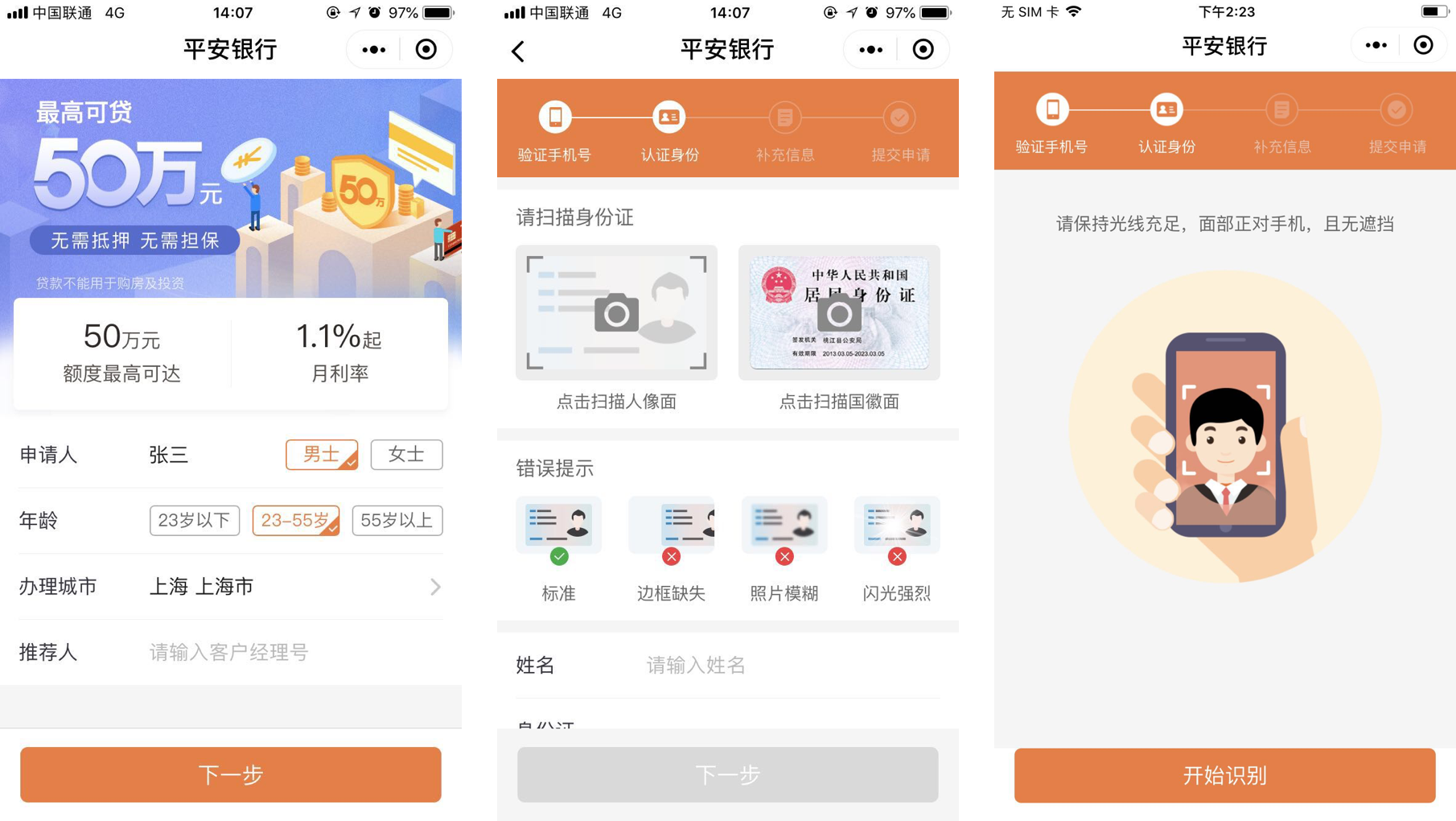

用户可以在小程序中完成相关的金融验证,减少了中间的人力访问,提高了金融产品的转换效率。如下图某股份制银行的贷款小程序,可以在小程序中完成ID OCR和人脸识别。提交用户信息后,银行的风险控制系统可以自动识别用户的贷款资格,然后相关账户经理会跟进并完成贷款手续。如果用户中途退出,银行客服也会跟踪电话,断点服务会帮助用户更换。

金融机构拥有丰富的线上线下服务场景,如信用卡本地生活、银行网络服务、小程序等,有助于构建线上线下场景,完成闭环产品,提升服务体验,提升流程效率。

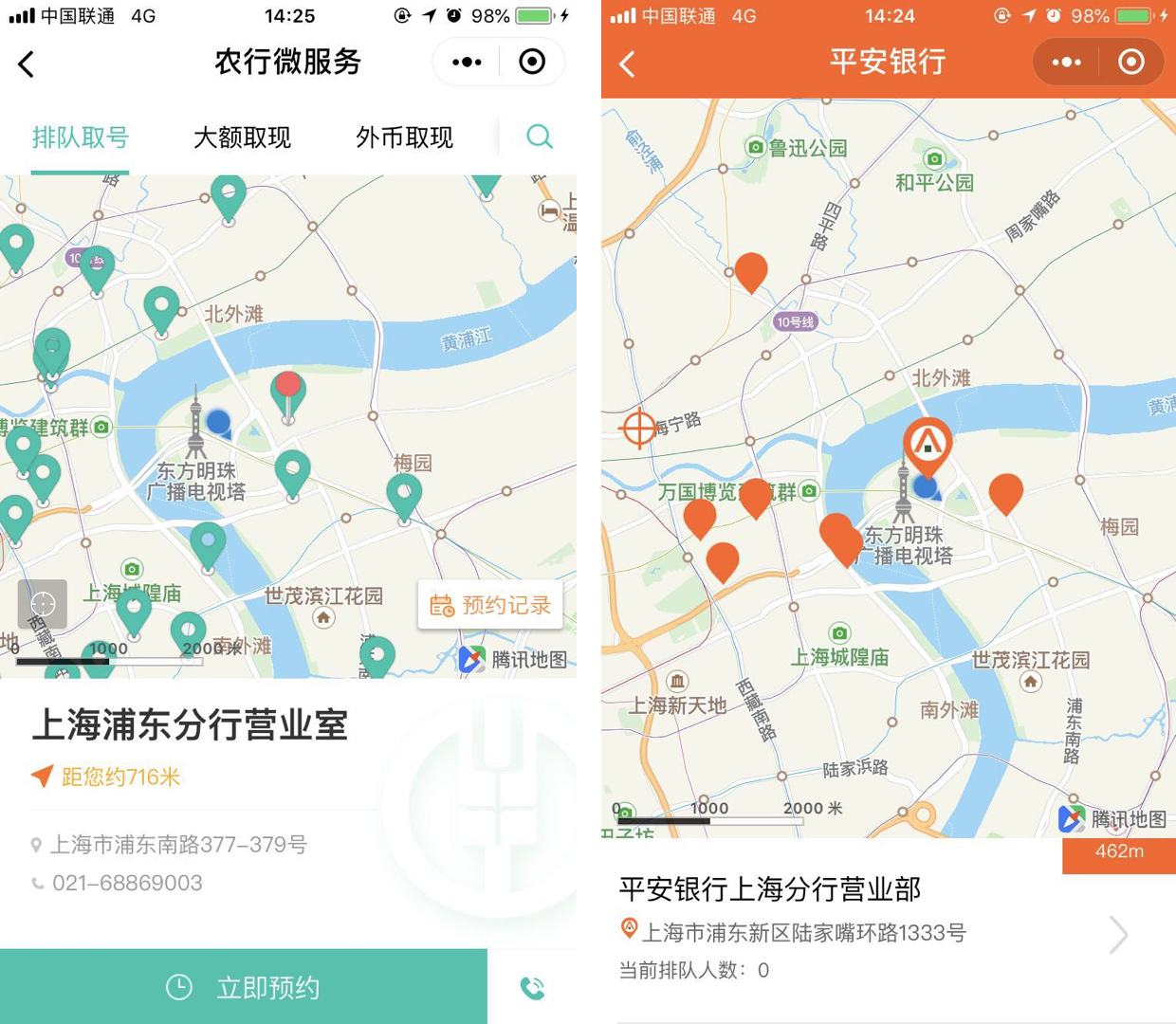

目前各大银行的网络预约功能应用广泛。下图为农行、平安银行网络服务小程序截图。在网络的基础服务预约中,所有银行都是这么做的。

线下网点的服务场景可以更加精细化的操作,提升用户的服务体验。比如网上取号后,可以实时查看排队情况,利用消息推送进行实时通话提醒。很多分支机构和网点都位于商业中心,可以推荐页面数字较低的用户到周边商场购物,同时推荐自己银行的信用卡本地商户服务;比如星巴克30-20以上的信用卡,某个服装品牌打五折等等。

网上也有很多场景可以尝试,比如信用卡的本地商户服务,在小程序里收集某个餐饮品牌的优惠券,使用银行的信用卡支付,在这个餐饮点扫码就可以直接扣除。当然,对于一些没有卡的新用户来说,在页面上增加一个线上卡入口也是一种有效的抢新客户的方式。

当你在网点服务时,大部分人看到一些客户经理拿着iPad为你服务,因为有很多服务需要定制硬件设备才能完成3354,无形中增加了银行的运营成本。如果遇到多个客户办理业务,就会出现客户经理或者硬件设备资源紧张的情况。

小程序可以完美解决线下营销的这些痛点。用户可以通过扫描客户经理的二维码自行填写信息。客户经理只需要一点点指导,大大节省了客户经理的时间,提升了服务体验。

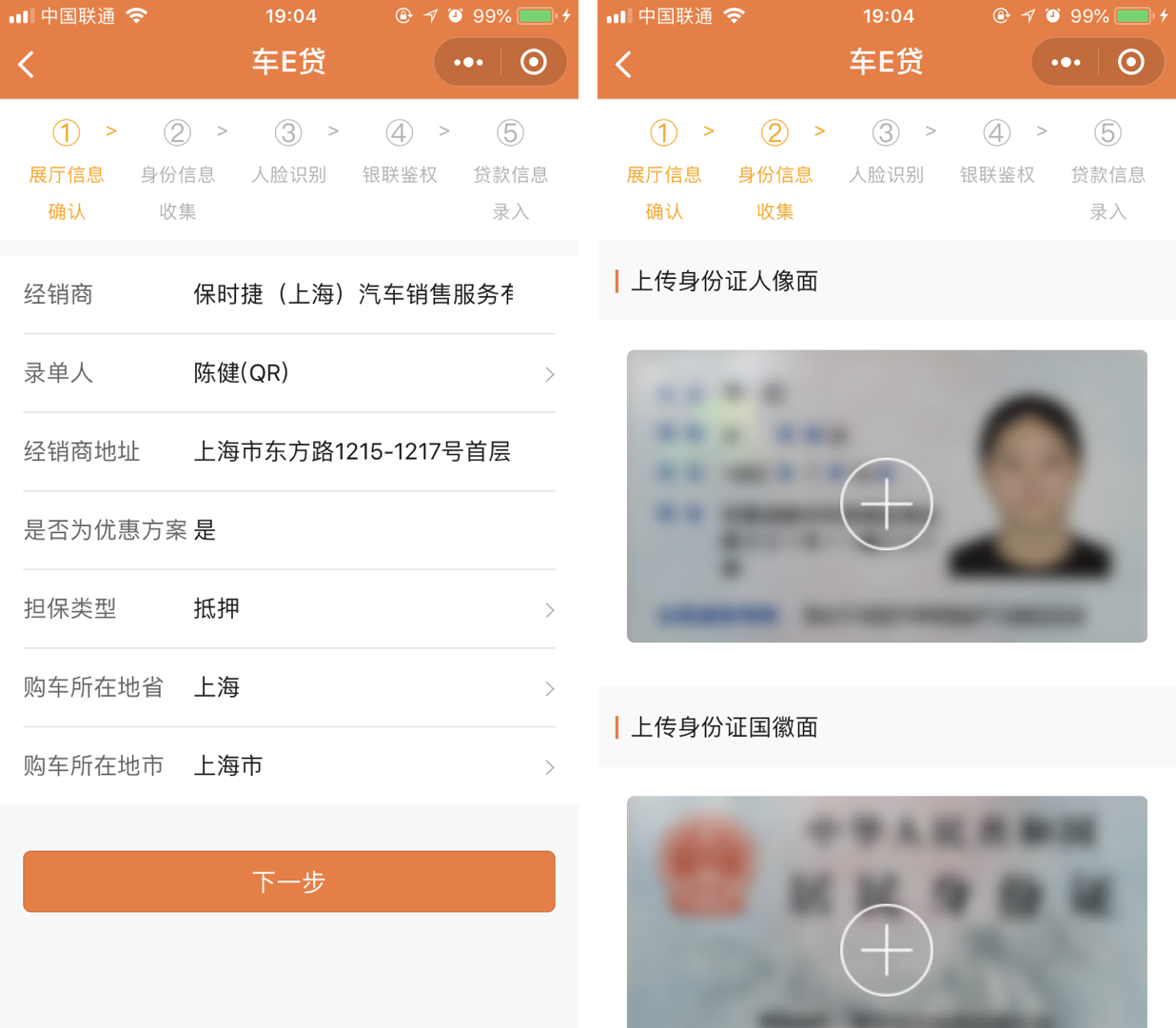

以下是一家股份制银行的汽车金融小程序。用户申请新车贷款时,在客户经理的指导下,使用小程序自行录入信息,完成身份认证、人脸识别和信用授权,大大提高了客户经理的服务效率。

这只是银行的一个小应用。保险、证券等线下营销还有很多。对于一些金融机构来说,小程序仍然是一种可移植的访问模式。

今年在小程序领域

听到最多的一个词是“社交裂变”,各家公司对小程序的裂变,低成本获新充满着强烈的渴望,对于现象级的流量神话分外眼红。金融产品不同于其他生活类,趣味类产品,其本身的裂变属性并没有那么强,从H5年代开始,也没有太多的金融产品产生过裂变神话。

某位股份制银行的小程序运营负责人和我沟通时候,提到了他操盘的贷款裂变小程序,在小程序上申请银行贷款后,邀请好友给自己助力,放款成功后,根据好友助力情况赠送最高500元的京东卡(部分截图如下所示)。

当时我也是心里咯噔了一下,因为凭我的产品经验这八成是一个失败项目,首先,贷款用户是不愿意分享自己贷款行为的,其次,真正贷款用户不会为了一些小恩小惠来,为了一些蝇头小利带来的裂变用户质量也不会高到哪儿去,第三,银行整体上偏于保守,并不具备这样的互联网基因。

最后的效果确实是出乎我的意料,在裂变上的确没有出现大家所期待的千万级的流量爆发,但是每天有稳定的流量;而且这部分流量带来了一批高质量用户,用户的笔均放款在远高于其他渠道的放款,贷款获客成本也仅仅在0.14%,远远低于银行业2.5%左右的贷款获客成本。

更加出乎意料的是:该小程序页面上增加了信用卡申请的产品广告,每天产生大量的信用卡申请,成功发卡的新客占比在60%以上,银行业信用卡新客的获客成本在100-150元之间,而通过该小程序的裂变,完全是0成本进行获新。

不难发现,该项目的成功之处在于以下几点:

金融类的小程序无须追求现象级的流量神话,无效用户的触达,对于业务转化的意义不大,因此只需聚焦细分人群,精耕细作,依旧可以进行低成本的新客攫取。

金融机构一般都会有多项业务,一般来说,各个业务会根据自身的情况,开发自己的小程序,用户在多个业务存在一定的重合度。

比如信用卡人群和贷款人群重合,信用卡人群又和理财人群有一定的重合度,为了减少流量孤岛现象,可以将各个独立的小程序进行整合,增加一个portal小程序,这样不妨碍各条业务线小程序的独立性,另外通过流量的聚合和分发,可以实现用户的高效转化。用户可以用完即可,也可体验其他业务,提升用户粘性。

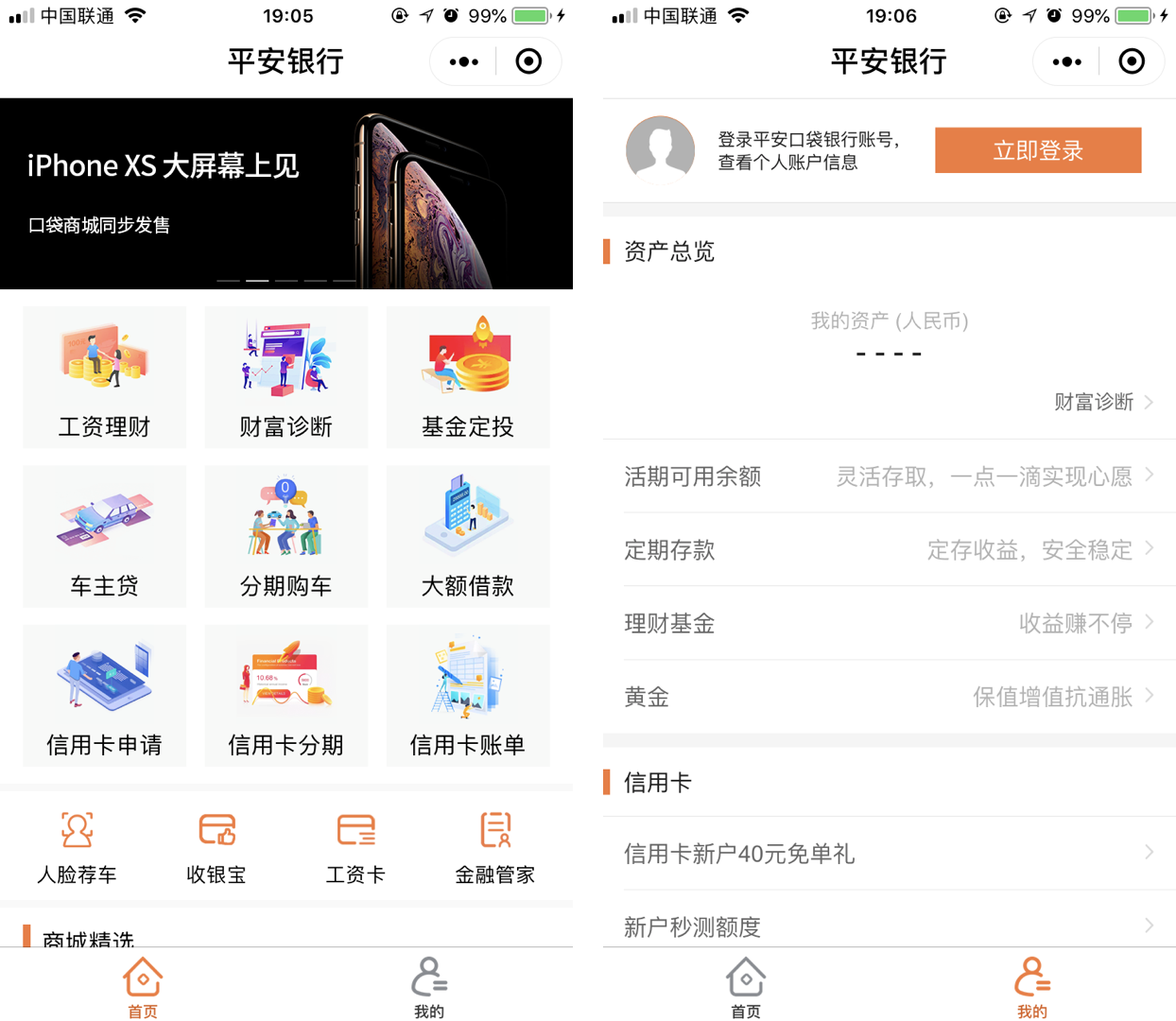

下图示股份制银行的portal小程序的截图,已经承载诸多银行业务。

每家金融机构,拥有APP,微信公众号,小程序,PC,移动官网等多个业务承接平台,是金融生态中的一部分,小程序在这个业务生态中,也不是独立的存在,除了在给用户提供便利服务的同时,应站在整个金融生态的高度,实现生态联动,高效提升业务能力转化。

微信生态下,用户在微信公众号以及小程序内,通过union ID和用户的金融账户进行绑定,把微信生态和APP、PC、移动官网等多个平台实打通,根据用户的浏览行为,金融行为进行用户的标签化,再结合第三方平台的用户标签,即可在大数据算法驱动下实现用户的智能营销。

我们可以从以下方面阐述生态联动在业务层额裨益之处:

在这样的逻辑下,无须去计较小程序,APP,PC等多个平台之间的用户导流,面对需求个性化,产品参与化,场景多元化的用户群体时,应该聚焦于最底层的用户行为,从用户本身出发,精准识别用户,提供对应的产品和服务。

由于行业的特殊性,金融小程序的发展任重而道远,尤其在全球金融业发展面临着经济周期、行业周期和科技周期三个周期挑战叠加的今天,用户行为,使用习惯,服务场景都在发生着改变,金融机构需要用一个开放的心态来拥抱新事物,重新从金融生态全局审视自身的角色定位。

未来已来,将至已至,金融小程序的未来如何,我们拭目以待!